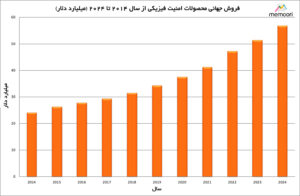

گزارش سالیانه ی شرکت مِموری در سال 2019 روی بیزینس امنیت فیزیکی نشان میدهد که ارزش کلی قیمت تولید محصولات امنیت فیزیکی سراسر جهان دم درب کارخانه، چیزی در حدود 34.31 میلیارد دلار در سال 2019 بوده است. این رقم در مقایسه با سال 2018، رشدی 8.5 درصدی را نشان میدهد، این در حالی است که نرخ رشد مرکب سالانه در طول 5 سال گذشته تنها چیزی در حدود 7.24 درصد بوده است.

با توجه به اینکه از سال 2012 تا سال 2017، رشد تولید ناخالص داخلی (GDP) جهانی به صورت میانگین چیزی در حدود 2.7 درصد بوده است، میتوان گفت که این رشد قابل توجه است و از این رو رشد بیزینس های امنیتی فیزیکی با ضریبی 2.6 درصدی از آن پیشی گرفته است.

در طول 10 سال گذشته، این بازار با نرخ رشد مرکب سالانه ی 6.27 درصدی رشد نموده است. طبق پیش-بینی ما، تا سال 2024 ارزش این بازار به 56.76 میلیارد دلار و نرخ رشد مرکب سالانه ای 10.72 درصدی خواهد رسید، هرچند که هر یک از این سه بیزینس (کنترل دسترسی، نظارت ویدئویی، آلارم اعلام سرقت) و مناطق جغرافیایی، نرخ های متفاوت قابل ملاحظه ای را از لحاظ رشد خواهند داشت.

از آنجایی که تولیدکنندگان غربی به رقابت با رقبای چینی خود پرداختند، نظارت ویدئویی بالاترین نرخ رشد 9.74 درصدی را در طول سه سال گذشته داشته است، با این حال هنوز هم احتمال نفوذ آنها به بیزینس بخش دولتی چین بسیار پایین است. چین تا حد زیادی بزرگترین بازاری است که شاید حدود 30 الی 40 درصد از تقاضای جهانی را تشکیل میدهد.

از سیستم های کنترل دسترسی نیز انتظار میرفت که عملکردی بهتر و بالاتر از 8.2 درصد داشته باشند، چرا که این سیستم ها باعث توسعه ی بیشتر بیزینس های شبکه ی IP شده اند و در سیستم های بیومتریک، مدیریت هویت، سیستم های قفل گذاری بیسیم و کنترل دسترسی به عنوان یک سرویس ﴿ACaaS﴾ با عمق بیشتری پیشروی کرده اند. امسال سومین سال پیاپی است که این بخش بالاترین نرخ رشد را از میان این سه بیزینس کسب نموده است، اما بحث های قیمتی، تا حدودی از طریق ادغام و نقاط ضعف در زنجیره ی تامین، در حال اعمال فشار هستند. همین مسئله باعث کاهش رشد شده است وقتی که با توجه به ارزش اندازه گیری میشود.

بیزینس آلارم های اعلام سرقت، پدر بیزینس امنیت فیزیکی، برای مدت زیادی است که به بلوغ رسیده است، اما استفاده ی رو به رشد از رادار و دوربین های حرارتی و چندسنسوره باعث رشد 3.8 درصدی در سال 2019 شده است. علاوه بر این، پیشرفت های صورت گرفته در تکنولوژی های سنسوری، تکنولوژی های بیسیم و تلفیق و یکپارچه سازی با نظارت ویدئویی، دسترسی و نورپردازی بیرونی همگی باعث رشد آن شده-اند. این را می پذیریم که ممکن است که یک سری محصول نظارت ویدئویی که در پروژه های PP/IA نصب میشوند وجود داشته باشد، اما این نوع محصولات در شمارش این بخش در نظر گرفته نمیشوند و همین میتواند باعث تخریب رشد این بخش شده باشد.

ساختار نامتعادل و ناسالم تقاضا در بیزینس نظارت ویدئویی

ما در گزارش خود نشان داده ایم که مشکل تولیدکنندگان خارجی برای گرفتن بخشی از بازار چین، مسئله ی تکنولوژی یا عملکرد نبوده است، هسته ی این مشکل یک چالش سیاسی و جغرافیای-سیاسی است.

دلیل آن این است که این حزب سیاسی کمونیستی حتی روی شرکت های خصوصی تولیدکننده ی سیستم های نظارت ویدئویی کنترل دارد و در صورتی که آنها خواهان بیزینس بخش دولتی ﴿که امروز بیش از 50 درصد از بازار نظارت ویدئویی چینی را تشکیل میدهد﴾ و حمایت با وام های بلندمدت و ارزان قیمت باشند، باید مطابق با الزامات و خواسته های دولت عمل کنند.

برای همین دولت از این موضوع اطمینان حاصل میکند که از تجهیزات خارجی در پروژه های بخش دولتی استفاده نخواهد شد. اصلا جای تعجب نیست که چنین قراردادی، امکان «تجارت آزاد» را از بین برده و به دو تولیدکننده ی بزگ چینی (هایک ویژن و داهوآ) بیشتر این اجازه را داده است که 40 درصد از بیزینس دوربین های ویدئویی جهان را تشکیل بدهند. این موضوع تا حدودی به خاطر برقراری وضعیت «مسابقه تا پایان کار» (این اصطلاح در علم اقتصاد به مقرراتزدایی دولتی از محیط کسبوکار و مالیاتها به منظور جذب یا نگه داشتن فعالیتهای اقتصادی در مرزهای خود اشاره دارد. این پدیده، که پیامد جهانیسازی و تجارت آزاد است، معمولاً زمانی رخ میدهد که رقابت بر سر یک صنعت یا فعالیت تجاری خاص بین دولتها افزایش یافتهباشد.) بر سر پایین آوردن قیمت هایی که هیچ تولیدکننده ی دیگری نمیتواند از پس آن برآید اتقاق می افتد، چرا که آنها چنین حجم تولیدی ندارند.

هرچند که شاید پایان این موضوع خوشایند نباشد. در این حوزه، شرکت های چینی دیگری وجود دارند که خواهان بخشی از این سرمایه گذاری هنگفت در بخش پروژه های شهر امن بخش دولتی هستند. شرکت هوآوی که یکی از بزرگترین شرکت های ارتباطی جهان میباشد، ورد عظیم خود را به عرصه ی دوربین های ویدئویی اعلام کرده است و یک استارتاپ جدید در زمینه ی آنالیتیک های ویدئویی هوش مصنوعی AI به نام مِگوی Megvii قصد دارد که راهکارهای نظارت ویدئویی جامعی را ارائه کند. بدون شک آنها به تدریج در بازار بخش دولتی جا می افتند و سهم بازار را از دو غول بزرگ فعلی چینی میگیرند و حداقل فایده ی این کار این است که میتواند از فشار روی تولیدکنندگان غیرچینی که در بازارهای آزادتر جهانی فعالیت میکنند، بکاهد.

پیش بینی بازار تا سال 2024

پیش بینی ما برای 5 سال آینده تا سال 2024 بر اساس این است که وضعیت تجارت جهانی ارتقاء پیدا نخواهد کرد و در دو سال آینده، رشد تولید ناخالص داخلی (GDP)بسیار کم خواهد بود. آمار 5 سال گذشته نشان میدهد که بیزینس امنیت فیزیکی میتواند رشدی عظیم در یک فضای اقتصادی ضعیف پیدا کند، چرا که تکنولوژی جدید در حال ارتقاء بخشیدن عملکرد محصولات است و به صورت پیوسته هزینه ی مالکیت را کاهش میدهد.

احتمال فرونشستن اقدامات تروریستی در 5 سال آینده بسیار پایین است و بودجه های دولتی برای مقابله با این موضوع افزایش پیدا خواهند کرد و این کار به سود بیزینس امنیت فیزیکی نیز خواهد بود. در دنیای تجارت، تقاضا برای ارتباطات جامع تر میان سه زیرشاخه ی بیزینس امنیت فیزیکی و واحدهای تجاری، با کمک تکنولوژی اینترنت اشیاء (IoT) رشد خواهد نمود. این موضوع تا سال 2020 و به همراه تسریع رشد در طول 4 سال پیش رو آشکار خواهد شد.

ما در طول دوره ای 5 ساله از سال 2019 تا سال 2024، نرخ رشد مرکب سالانه ای 10.7 درصدی از لحاظ ارزش پیش بینی میکنیم. اصلی ترین عوامل این رشد، نرم افزارهای آنالیتیک ویدئویی هوش مصنوعی AI خواهد بود که تا پایان سال 2024، این پتانسیل را از سایز بسیار کوچک امروز آن به 3.5 میلیارد دلار میرساند و تقاضای بیشتری را برای سخت افزارهای نظارت ویدئویی ایجاد میکند.

این گزارشات از یازدهمین نسخه ی گزارش سالیانه ی مِموری یعنی «بیزینس امنیت فیزیکی 2019-2024» گرفته شده است.

منبع مجله a&s